2020年9月,农夫山泉登陆港股,并成为中国市值最大的快消品上市公司,钟睒睒更是力压众多互联网大佬,连续几年问鼎中国首富。

9月25日,农夫山泉的最大竞争对手之一,怡宝母公司华润饮料通过了港交所聆讯,预计最高募资10亿美金,计划在浙江、湖北、重庆、上海新建工厂及扩建现有工厂,其赶超农夫山泉的意图不言而喻。

01 背后推手

作为国民度极高的消费品牌,怡宝的崛起之路并不平坦。

怡宝最初的主人,是1984年成立于深圳的龙环饮料公司,主营贵州特产饮品“刺梨汁”。

彼时,大陆饮料市场几乎被碳酸饮料垄断,惨淡经营的龙环决定另辟蹊径,换道超车,将中国香港早已普及的饮用瓶装水推向大陆市场。

1990年,龙环推出“怡宝”牌蒸馏水,成为国内最早的瓶装饮用水品牌之一,而如今的行业老大农夫山泉,直到6年之后才成立。

怡宝拉开了中国专业生产饮用瓶装水的行业序幕,但面对全新的包装水市场,超前布局不一定意味着把握先机。

彼时,国内用户的消费能力仍显不足,消费观念也不成熟,怡宝的销量不尽人意。无奈之下,龙环只能在第二年把公司控股权卖给了刚在A股上市不久的万科。

万科接手之后,砍掉了龙环的饮料业务,专注发展饮用水产品,但是仍然没有太大起色。最终怡宝在万科的战略收缩中再次成为弃子,1999年以1000万元价格被央企华润收购。

这次收购成为“小绿瓶”的最好归宿,也成为其命运转折的起点。华润在啤酒等消费行业积累的资源和形成的独特打法,被完美应用在怡宝身上,帮助其成功逆袭:

首先,华润对怡宝进行了品牌升级,更换了瓶身包装,也就是我们熟悉的绿瓶形象;

其次,通过就地寻找代工厂的模式,迅速搭建供应链,降低生产和运输成本;

最后,依靠华润集团零售渠道优势,启动“西进、北伐、东扩”发展战略,快速向异地扩张。

2009年,怡宝挤进了全国瓶装水市场前五的位置,市场占有率达到6.7%;

2012年,怡宝超越可口可乐,以市占率8.5%排名第三;2015年,怡宝营业额突破100亿元,市场占有率提升至17.1%,暂时超过农夫山泉登顶全国第一。

2015年之后,怡宝稳稳站住了行业头部的位置。2023年,怡宝收入超过120亿,为华润饮料贡献了9成营收。

凭借怡宝这个单一品牌,华润饮料以18.4%的市场份额位列中国包装饮用水市场第二名,仅次于农夫山泉,同时还成为我国最大的饮用纯净水企业,市场份额约占32.7%。

02 多元化破局

在大众消费市场,瓶装水显然是非常优质的赛道之一。消费升级的趋势下,瓶装水早已成为民众日常饮品,40%的行业市占率已经稳居全国饮料市场的头把交椅。

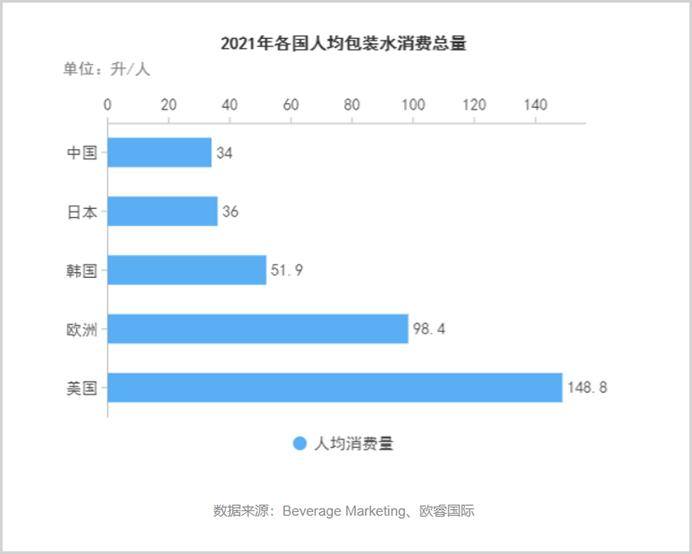

与国际市场进行横向比较,瓶装水市场规模仍有较大提升空间。

从量上来看,根据欧睿国际数据统计,我国人均包装水消费量目前仅为34升/人,而欧美发达国家的人均消费量高达100升,预计2025年我国包装水人均消费量将达到45.8升/人。

从价格上来看,2005年到2022年,中国瓶装水均价(550ml)从1.66元上升到2.54元,主流价格带已经从1元后期逐渐向2元中期,3元初期切换,行业价格带上移趋势明显。

尽管瓶装水市场规模巨大且仍有潜力,但是单一细分赛道能够成就龙头,却很难诞生巨头。跟家电、调味品等消费巨头公司一样,瓶装水赛道龙头成长为巨头的重要方向,也是品类的多元化。

以瓶装水发家的农夫山泉,早已实现多品类发展:

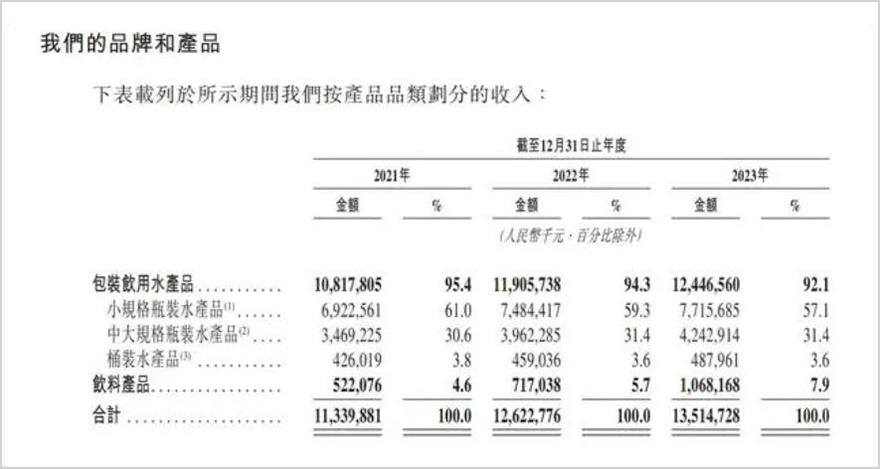

2023年,农夫山泉包装饮用水产品收入为202.62亿元,在总收入中占比47.5%,相比2021年下跌了10个百分点,这也是包装饮用水的收入占比首次跌落到50%以下。

包装水之外,农夫山泉饮料产品的收入2023年占总收入的比例提升到51.7%,其中茶饮料营收占比由2022年的20.8%大幅增加至29.7%,收入达到126.59亿元,同比增长了83.3%。

华润饮料的品类多元化,也已深耕多年。早在2011年,公司就开拓了饮料产品线,先后推出了“午后奶茶”、“火咖”、“魔力”等畅销至今的产品。

目前,华润饮料的产品线涵盖包装饮用水、茶饮料、果汁饮料、运动饮料和咖啡饮料等多个品类,除了怡宝之外,公司旗下还拥有“至本清润”“蜜水系列”“假日系列”及“佐味茶事”等12个品牌,共计推出56个SKU(单品)。

其中饮料系列中的假日系列、蜜水系列、咖啡、奶茶、菊花茶等5大细分饮料品类,均已达到亿元以上的年销售额规模,成为华润饮料第二增长曲线。

除了开辟新的饮料赛道之外,怡宝近年来在瓶装水领域先后推出6L、12.8L等大容量的产品,顺应了家庭用水的崛起。

根据沙利文数据预计,在家庭消费场景的带动下,大包装水未来几年复合增长率将超过15%,是增速最快的包装水细分品类。

优质赛道和多元化布局给华润饮料带来的成果,在最近几年得到充分体现。

2021年至2023年期间,华润饮料营收分别达到了113.4亿元、126.2亿元以及135.1亿元人民币,相应的净利润分别为8.6亿元、9.9亿元及13.3亿元人民币,年化增速在10%左右;其中饮料产品的营收从5.2亿增长到10.68亿,最近三年翻了一倍。

如此稳健的业绩表现和持续优化的营收结构,在当下的中国消费品公司中并不多见。

03 下一个农夫山泉?

食品饮料等快消品行业并不缺钱,优秀的商业模式,让行业内头部公司具备充裕的现金流。

华润饮料此时谋划上市的真正意义和诉求,是期望资本对资源的整合和带动。

农夫山泉给华润饮料提供了最好的范例。其登陆港股之后,品牌、渠道、和产品创新能力都得到了大幅提高,经营业绩也远超行业平均水平。目前,农夫山泉市值已经接近3400亿港币,超过了A股众多消费巨头。

从品牌来看,华润饮料旗下当家品牌怡宝和农夫山泉的国民度差距并不大,特别是对食品饮料要求最为严格的国家级运动队,近年来给怡宝品牌提供了最好的品质背书:

2019年,华润怡宝正式成为中国国家队合作伙伴,2023年进一步升级为国家队官方饮用水,至今已为70余支国家运动队提供安全的饮用水服务。

对于怡宝来讲,上市之后最大的助力,主要是电商渠道的开拓和品类多元化的进一步发力。

在线下渠道端,华润怡宝深耕200多万个传统终端,渠道规模可以与农夫山泉媲美。

相对而言,怡宝的线上渠道起步较晚。

2020年底,公司才上线“怡宝官方商城”小程序,2021年7月才开通怡宝天猫旗舰店。如今,怡宝天猫旗舰店粉丝数大约是50万左右,而农夫山泉的粉丝数则高达200万。

在品类多元化方面,怡宝最近几年上新频率明显变快,新推出的“蜜水の橙”、“至本清润菊花茶”复合果汁饮料海盐荔枝,以及高端水怡宝露、FEEL苏打气泡水等新品在市场上都获得了不错的反响,也带来了饮料业务的高速增长。

但是,相对农夫山泉,华润饮料的饮料业务在公司总营收占比仍然较小,这是当前公司在营收规模上大幅落后于农夫山泉的主要短板。

客观来讲,怡宝的电商渠道和饮料业务虽然规模较小,但是近年来增速极快,在强大的品牌优势之下,如果能够借力资本市场的资源整合效应,无疑是未来做大做强的重要推力。

事实上,怡宝的对标不仅有农夫山泉,靠酱油起家的海天、以冰箱起家的海尔,都是依靠单一产品打下知名度,上市后通过多元化的加速发展成长为消费巨头。

华润饮料顺利上市的一大优势,是控股股东在资本市场的强势地位。目前,华润集团旗下在A股和港股已有17家上市公司,堪称央企中最擅于资本整合的公司。

或许过不了多久,华润饮料就将成为华润系在资本市场最值得期待的优质资产之一。

首页

首页

资讯

资讯

下载

下载  我的

我的